流動性を提供する

Uniswapを始めとする分散型取引所(DEX)の多くでは「流動性を提供する」ことによって報酬を得られる仕組みが人気を博しています。

流動性を提供して報酬を貰うことは「流動性マイニング」とも言われています。

Uniswapの解説頁でもこの点には触れましたし、流動性マイニングは儲かるらしいといった話を聞いて気になっている方もいると思います。

ところが実際の所、どうやって流動性マイニングをしたら良いのか分からないという人も多いはずです。

流動性提供の仕組みを理解するのは確かにやや難しいかも知れませんが、流動性マイニングのやり方はどの分散型取引所(DEX)でも余り違いが無く、一度覚えれば他のDEXでも応用が効きます。

そこでここではUniswapでの流動性マイニングのやり方について説明したいと思います。

Uniswapの概要については別の記事を参照を願います。

流動性提供の基本

Uniswapでは、イーサリアムのプラットフォームを使った取引所です。

そのためイーサ(ETH)やイーサリアムの規格(ERC20規格)のトークンを即時交換することができるのですが、売り手と買い手を仲介するのでは無く、流動性プールと呼ばれる場所にプールされたトークンを基に交換レートが決められ、交換できるようになっています。

その為、流動性プールにコインの在庫があることが非常に重要なのですが、その在庫を増やすために、流動性プールには誰でも在庫(資金)を供給することができるようになっています。

ただ供給することにメリットが無いと誰も資産を預けようとは思わないので、在庫として資産を供給すると取引所(Uniswap)の交換手数料が供給者に分配されるという制度設計になっています。

資産を預けると金利が付くイメージになります。

資金を提供する際には、ERC20規格のトークンとそのトークンと等価値に相当する量のイーサリアム(ETH)を1セットとして供給する必要があります。

またインパーマネントロスと呼ばれる資産下落リスクを抑えるために、DAI、USDT、USDCなどのステープルコインとイーサ(ETH)をペアにするのが一般的です。

提供の手順

Uniswapでの流動性提供の方法は以下の手順になります。

●Metamaskを準備する

●Metamaskに資金を入れる

●Uniswapのサイトにアクセスする

●UniswapとMetamaskを連携させます。

●預ける通貨ペアと数量を設定する

●資産を供給する

Metamaskを準備する

Uniswapで流動性マイニングを行なうためには、前段階の準備として『メタマスク(Metamask)』というウォレットが必要です。

他の方法もあるにはあるのですが、メタマスクを使う方法が一番使い易いのでこの方法を覚えましょう。

メタマスクはイーサリアムの規格(ERC規格)の暗号資産、トークンを管理できるウェブウォレットです。

イーサ(ETH)はもちろん、ERC20規格のコインであれば自由に受け取り、送金が可能です。

またブラウザの拡張機能を使うことができ、イーサリアム系のさまざまなサービスと簡単に連携することができます。

イーサリアム系のブロックチェーンゲームをする時には殆ど必須と言えるくらいの利用価値の高いウェブウォレットです。

Uniswapでもこのメタマスクと連携させることによって流動性を提供できる仕組みになっています。

メタマスクの内容と登録方法については別の記事を参照して下さい。

Metamaskに資金を入れる

メタマスクの登録ができたら、メタマスクに資金(コイン)を入れます。

コインは後でUniswapの方で交換が可能なので特に指定は無いのですが、Uniswapではイーサ(ETH)が実質的な基軸通貨なので、一般的にはETHを入れておきます。

今回はETHを使う方法で説明します。

Uniswapのサイトにアクセスする

メタマスクに資金を入れたらUniswapのサイトにアクセスします。

UniswapとMetamaskを連携させる

Uniswapを利用するには、Uniswapとメタマスクを連携させる必要があります。

Uniswapの画面右上に【Connect to a wallet】というボタンが表示されているのでクリックします。

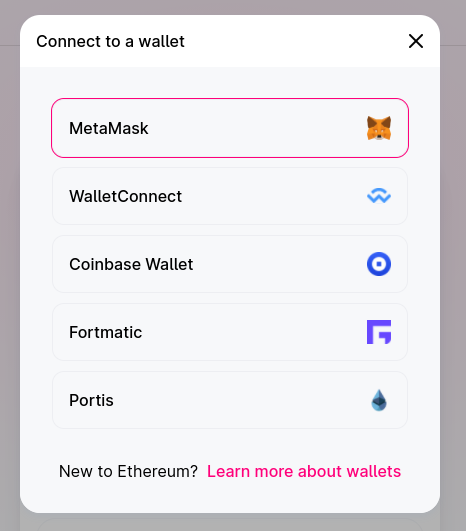

ポップアップ画面が出てきて接続するウォレットのメニューが表示されるのでMetamask(キツネマーク)を選択します。

普通はアカウントは1つだけですが、メタマスクのアカウントを複数持っている人は接続すつアカウントを選択します。

接続するかどうかを聞いてくるので【correct】ボタンをクリックすると接続完了です。

ここまでは簡単ですね。

預ける通貨ペアと数量を設定する

次に預ける通貨ペアと預ける数量をせってします。

Uniswapの画面左上のメニューから【Pool】を選択します。

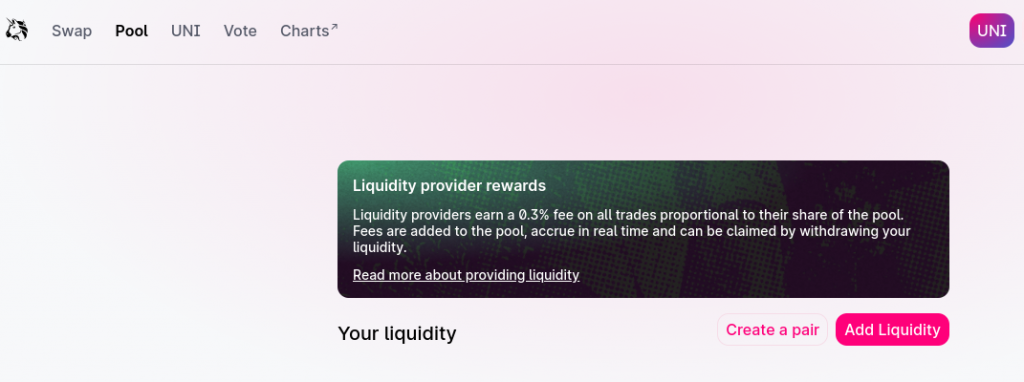

中央に英語のメッセージが出てきますが、この内容は

「流動性プロバイダーは、プールのシェアに比例して、すべての取引で0.3%の手数料を獲得します。 手数料はプールに追加され、リアルタイムで発生し、流動性を引き出すことで請求できます。」

といったことが書かれています。

【Add Liquidity】のボタンをクリックします。

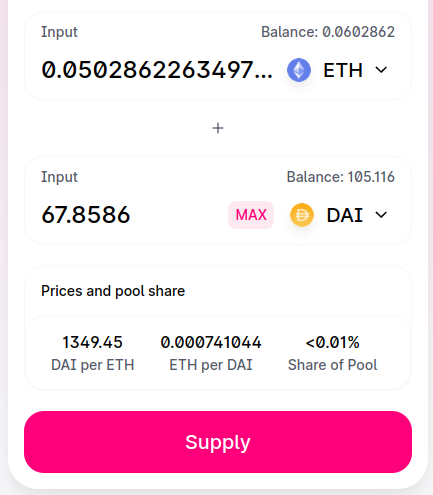

次にメタマスクからUniswapに提供する資金を2つ選択します。

通常は片方がイーサ(ETH)で、もう片方はDAI、USDT、USDCなどのステープルコインにするのが一般的です。

大切なのはETHともう片方のコインの価値をほぼ等価にして設定することなので頭の片隅に置いておいて下さい。

資産を供給する

コインの選択と数量の設定が終わったら【Approve】(承認)を押します。

続いて【Supply】(供給)ボタンをクリックします。

次の画面で【Confirm Supply】(供給の確認)をクリックすると取引の処理が始まります。

メタマスクの方にはコインをどれだけ送金するかと送金手数料(gas代)がいくらかかるかが表示されるのでOKであれば確認をクリック。

しばらくするとメタマスクの方で取引完了の表示がされれば提供作業完了です。

流動性を提供すると「LPトークン」(流動性トークン)というトークンが貰えます。

LPトークンは在庫資産提供の引換証のような位置づけになります。

後は特にやることは無く、Uniswapで対象通貨ペアのスワップ取引が行われる度に報酬が勝手に貯まっていくことになります。

UNIマイニング

更にLPトークン(流動性トークン)を預けてUNIトークンを獲得することもできます。

これは「Uniswap流動性マイング(Uniswap Liquidity Mining)」と呼ばれています。

画面左上にあるメニューから『UNI』を選択します。

流動性プールの方で在庫を提供していなければUNI画面の方には「No active pools」と表示され、こちらでは何もすることができません。

在庫を提供すればUNIコインの画面の方にLPトークンの数量が出ています。

複数のペアを提供していれば複数のLPトークンが表示されます。

預けたいLPトークンの【Deposit】ボタンをクリックします。

預ける数量を入力して【Approve】(承認)をクリックします。

大概は全て預けたい人だと思いますが、その場合は『max』を押すと全数が入力されます。

更に【Deposit】をクリックすると取引の処理が始まり、しばらくしてメタマスクの処理が完了すればOKです。

流動性提供の問題点

Uniswapへの流動性提供は比較的ローリスクでリターンが狙える方法です。

特に提供受付開始の当初は非常に大きなリターンが得られました。

ただ全く問題が無いわけではありません。

流動性提供の主な問題点は以下の通りです。

・Gas代の高騰

・インパーマネントロス

Gas代の高騰

Uniswapへの流動性提供で一番の問題となっているのが、コインの送金手数料(gas代)の高騰です。

前述した通り、Uniswapはイーサリアムのプラットフォーム上で動きます。

ETHやERC20規格のトークンをメタマスクとUniswap間でやりとりする時には、送金手数料として小額のETHが発生します。

これが『gas代』と呼ばれる費用です。

gas代はイーサリアム上で取引が集中すると高くなる仕組みになっいるのですが、最近の取引急増の結果としてgas代が高騰し無視できない金額になってきています。

小額の資産供給だとgas代の方が高いという事態も現実に起こっています。

イーサリアムがgas代問題を解決するまではこの問題が続きそうです。

インパーマネントロス

インパーマネントロス(impermanent loss)は通貨ペア間の価格変動によって生じてしまう損失です。

流動性プールを使った価格決定の仕組み上、発生してしまう可能性があるロスになります。

ここでは細かい仕組みは説明しませんが、当初の状態から価格変動が4倍になると約20%の損失が発生する計算になります。

手数料収入が通貨変動による損失より小さい場合には損失となってしまいます。

ERC20規格のトークンが一方的に大幅に下落した時などにはこうした損失が発生しやすくなります。

そうした損失をなるべく抑える為に、ETHの相手として価格の安定しているステープルコイン(USDTなど)をペアにするのが一般的になっているのです。

初期参加者はリターンが大きい

Uniswapに限らず分散型取引所(DEX)の流動性提供全般に言えることですが、流動性プールへの流動性提供は初期提供者により大きなインセンティブが与えられることが多いです。

十分な在庫が確保できないと取引所が円滑に回っていかないので最初に大きなリターンを提示して提供を募ることが多いのです。

このため流動性提供で大きなリターンを狙うにはより早く新しい分散型取引所の流動性提供に参加することが重要になります。

ただそうした心理を狙ったDEX詐欺のような案件も後を絶たないので悩ましいところです。

まとめ

流動性の提供はUniswapによって広まった新しい形の投資方法です。

Uniswapがこうした投資の有効性を示したことによって分散型取引所(DEX)の市場が急拡大を果たし、暗号資産取引所の勢力図まで変えてしまいました。

DEX同士の競争は激しさを増していますが、Uniswapは今後もしばらくは有力な取引所の座にありそうです。

流動性提供の仕組みは他の分散型取引所でも使えますので、是非新しい投資方法を身につけて下さい。

最後までお読み頂き、ありがとうございました。

コメント